2024年から新NISAとなり運用額が大幅に拡大し、最大1800万円まで非課税となります。

そこで新NISAを利用した運用作戦を考えてみます。

老後問題やセミリタイヤに対して、どれぐらい助けになるのか!?

あくまでも個人の主観ですが、考察してみました。

参考にしていただければ幸いです。

シミュレーション条件

まず初めにシミュレーション条件です。

今回は以下の式に基づいて計算しています。

今年度運用益=(今までの投資額+前年度までの運用益)×期待利回り

期待利回りは長期投資で一般的に言われている4%で運用できる場合を過程してみました。当然ですが利回り等の不確定要素によって結果は変動します。

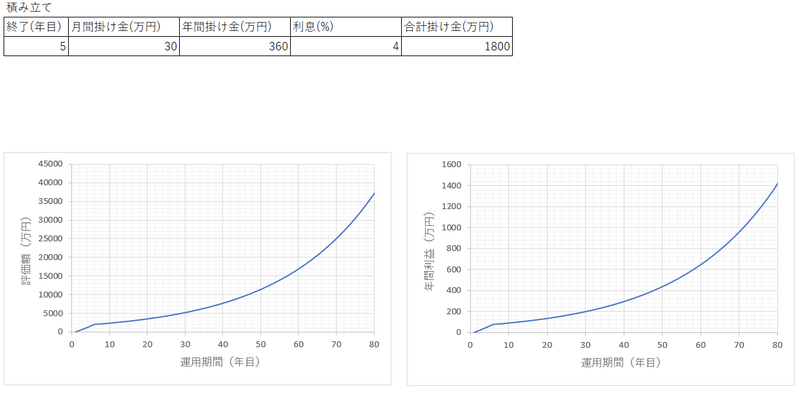

計算結果の味方

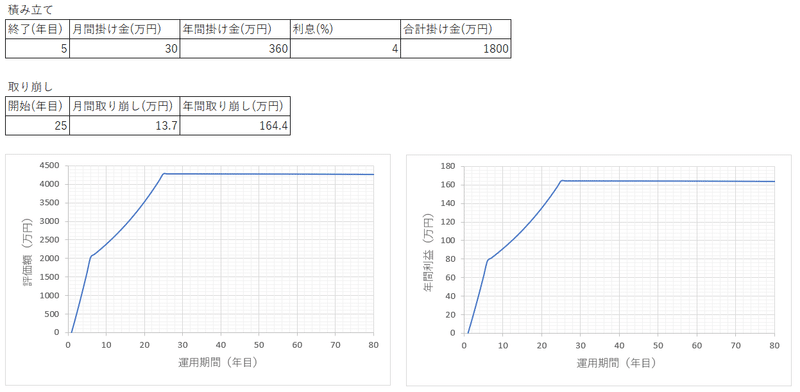

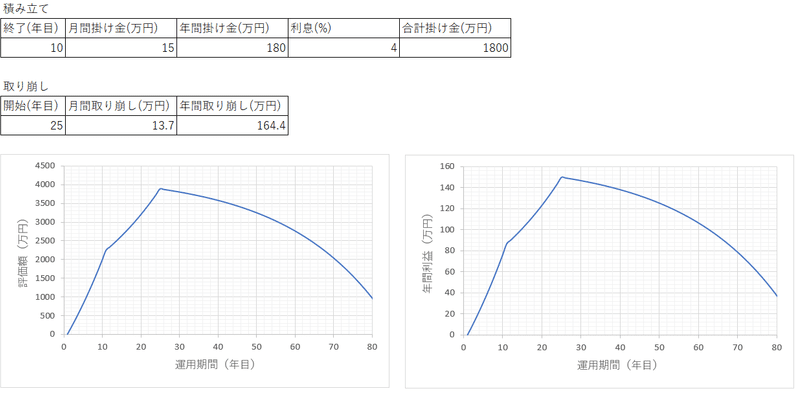

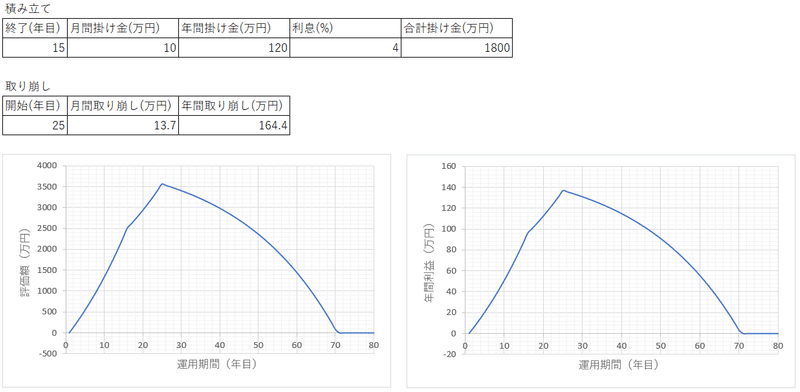

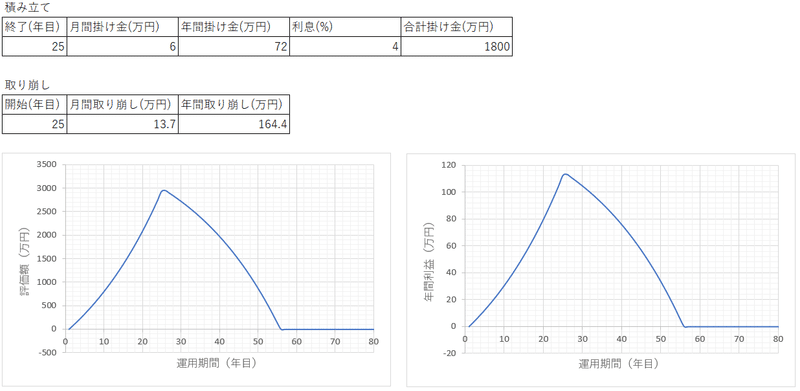

以下のようなグラフを計算により作成していきます。

下の例に示した、表の数値は、

1~5年目に毎年360万円を積み立て、

毎年4%で運用、

25年目から毎年240万円を取り崩した場合という意味です。

※図の修正 利息→期待利回り

2つのグラフがあります。

左のグラフは 評価額(運用資産)です。このグラフでは20年後には3500万円の資産となっていることを示しています。

右のグラフは年間で見込める利益となっています。このグラフでは20年後には毎年140万円が運用益として入ってくることを示しています。

それではシミュレーションと考察を始めてみます。

第1章: 期間・積み立て額別 投資結果

まずは限度額いっぱいの1800万円を数年かけて投資し、取り崩しを一切行わない場合についてみてみましょう。

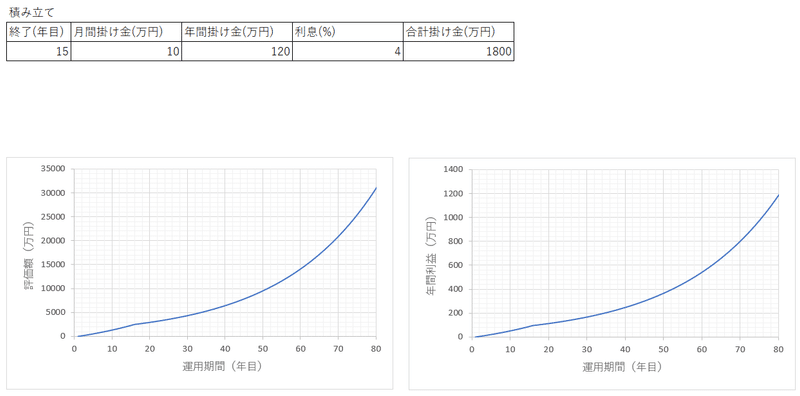

条件1.1 毎月掛け金10万円を15年

毎月掛け金10万円を15年、合計1800万円を投資し、一切取り崩しを行わない場合のシミュレーション結果は以下となります。

例えば40年後は6500万円になることがわかります。

そして50年後に9000万円となります。そのころには年間利益は380万円ほどになっていることがわかります。

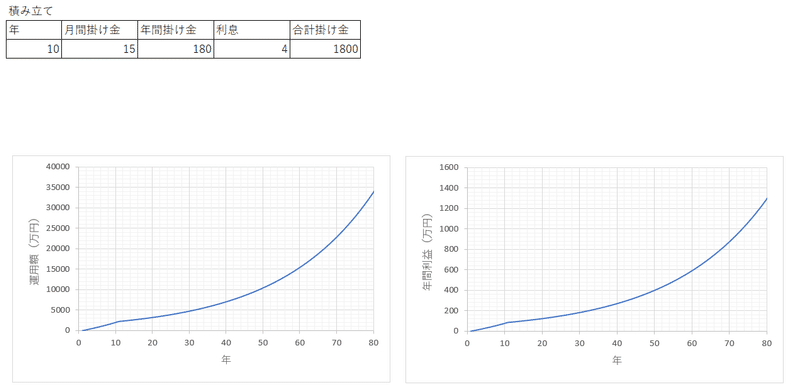

条件1.2 毎月掛け金15万円を10年

次に毎月掛け金15万円を10年、合計1800万円を投資してみます。

すると40年後は8000万円になることがわかります。

そして50年後に1億円を突破します。

15年間、月10万円を投資した場合より運用額の伸び率は加速していることがわかります。

条件1.3 毎月掛け金30万円を5年

次に毎月掛け金30万円を5年、合計1800万円を投資ししてみます。

すると40年後は9000万円になることがわかります。

そして50年後に1億2千万円を突破します。

さらに運用額の伸び率は加速しました。

このようにできるだけ早く投資することで、運用結果は数千万もの差となるがわかります。

5年で1800万円を投資にまわせる方はそうはいないと思いますが、自分に合ったペースで早めに投資すると良いことがわかりました。

第2章 運用・売却戦略

第1章では投資し続けた場合の運用額についてみてみました。

しかし50年も80年も運用し続ける人はいないでしょう。そこで出口戦略を含めて考えてみます。

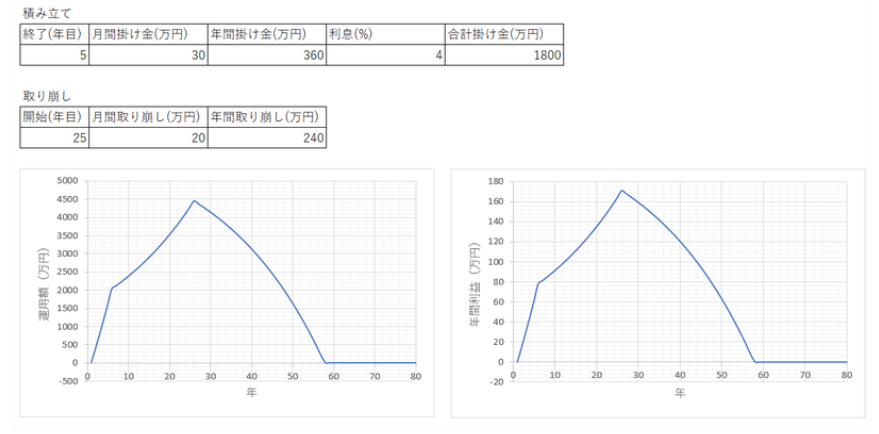

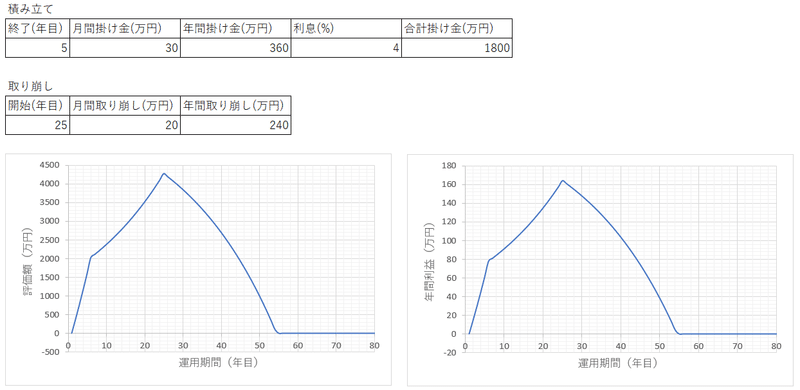

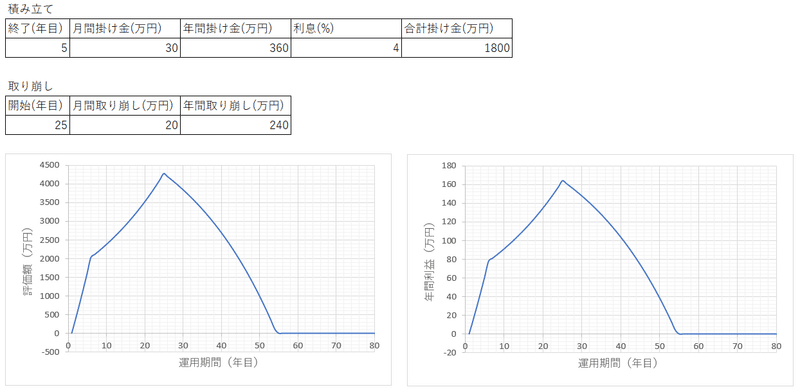

条件2.1 月間取り崩し額20万円

最速5年をかけて1800万円を投資できたとして考えてみます。

(1800万円を投資するのに時間がかかる人は、かかった時間分、出口も遅らせることで、だいたい同じような状況が作りだせると思います。)

そして25年後から20万円ずつ取り崩していきます。そして55年後に運用が終了します。

例えば今30歳の人は、55歳から85歳まで毎月20万円がなにもしなくても入ってきます。そして85歳で運用が終了します。

例えば今40歳の人は、65歳から95歳まで毎月20万円がなにもしなくても入ってきます。そして95歳で運用が終了します。

一人暮らしであれば十分すぎる額ですね。2人世帯でも年金と合わせれば裕福な暮らしができそうですね。

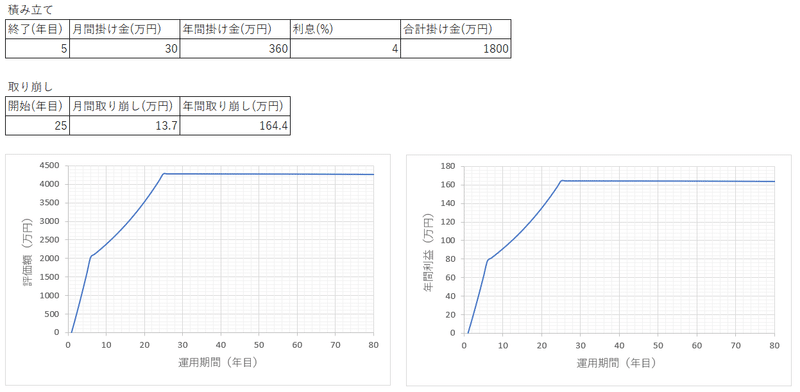

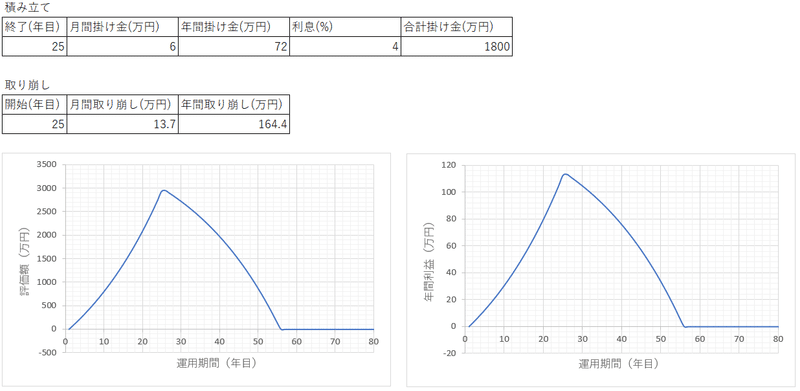

条件2.2 月間取り崩し額13.7万円

月間取り崩し額を13.7万円にしてみましょう。

今から25年後から13.7万円ずつ取り崩し始めます。評価額は減っていきません。なぜなら毎月13.7万円(年間170万円)の運用利益が出ているからです。

今から25年後から死ぬまで、毎月13.7万円が入ってきます。

もし病気になったり、予定外の出費が出たら、4300万円の運用益を一括で売却することも可能です。不測の事態に対しても安心です。

第3章: 25年後に向けて考える

第2章では、積み立てを最短の5年で考えていました。

この章では、25年後リタイヤして生活できるかを想定して、積み立て期間がどのように影響するかを考えてみます。

例として、25年後から月13.7万円を取り崩すことを仮定してみます。

独身世帯の生活費の平均が15万円とのことなので、少し節約しながらの生活に該当するかと思います。

条件3.1 積み立て期間5年

条件3.2 積み立て期間10年

条件3.3 積み立て期間15年

条件3.4 積み立て期間25年

3章まとめ

いかがでしょうか?

1章でも述べましたが、早く投資に回せば回すほど経済的に余裕が出ることがわかります。

積み立て15年計画でも、25年後には評価額は3600万円となり、投資額の倍になります。

しかし、積み立てを20年5万円ずつという計画ですと、年間13.7万円の取り崩しですと今から56年後には積み立て額が底をつくことがわかります。

これらは、今の経済状況や現在の年齢よっても運用戦略は変わってくると思います。グラフを参考に検討してみてはいかがでしょうか?

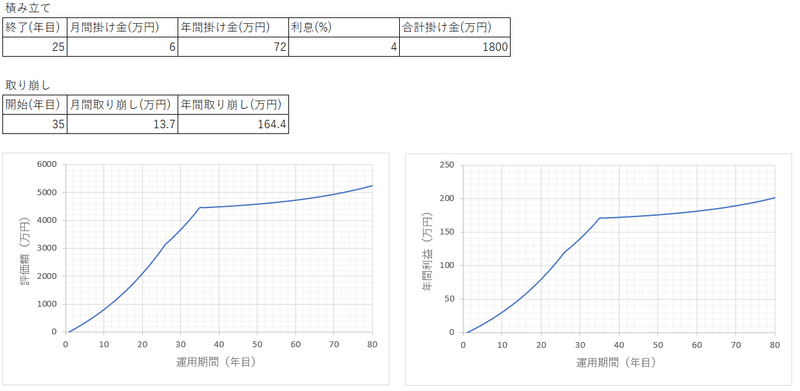

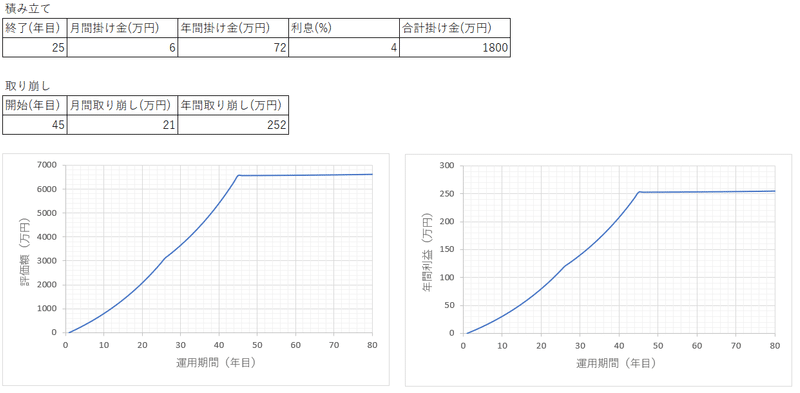

第4章: 取り崩し開始時期別シミュレーション (20、30代向け)

つぎに取り崩し開始年度を変更した場合のシミュレーションも載せておきます。今20代30代の方は取り崩しは25年後ではなく35年後45年後でも十分だからです。

35年後から13.7万円の取り崩しであれば、評価額は減ることがありません。

そして45年後からの取り崩しならば21万円をとりくずしても評価額は下がりません。

35歳以下の若い世代であれば、毎月5万円の投資であっても十分な老後資金が貯められそうです。

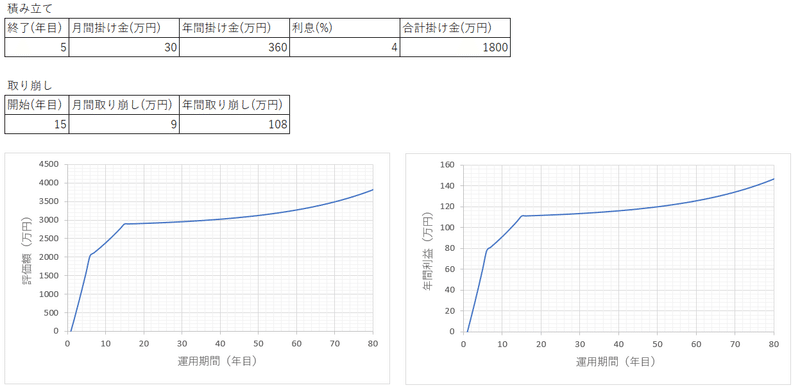

第5章: セミリタイヤは狙えるのか?

今までは、できるだけ早く投資し、できるだけ遅く売却することで、運用が大きく回ることを示しました。

最後になりますが、できるだけ早く会社を辞めたい!という人はどうしましょうか。

もし、(実家で生活し、副業をし)1800万円の資金が準備できたとすると、

15年後からセミリタイヤし、月間9万円を取り崩しながら、6万円の収入を小さな仕事で得ることで独身の平均生活費15万円の生活が送れるかもしれません。

65歳になったら年金が得られるので6万円の収入がなくても暮らしていけるようになるはずです。

ちなみに図のように評価額は少しずつ出来が増えていきます。

急な資金が必要になっても3000万円以上の資金が見込めそうです。

まとめ

いかがだったでしょうか?

今回のモデルはほんの一例ではありましたが、

・早く運用開始

・売却はできるだけ遅く

できればできるほど、NISAの恩恵を受けられ、その差は1000万になることがわかりました。

20代30代の若い世代であれば投資スピードが遅かったとしても老後資金に困らない十分な備えができました。

40代以降の方でも、少しでも早く運用開始できれば、より豊かな生活が送れそうです。

皆さんも、自分に合った戦略で効果的に資産を運用してください。